Dövize endeksli işlemlerde kur farkının nasıl hesaplanacağı ve kur farkı tutarı üzerinden KDV hesaplanıp hesaplanmayacağı “sayısız” makaleye konu olageldi ve olmaya devam ediyor. Ama hala hatalı uygulamaların sonu gelmiş değil. Elbette mesleki alanda hatalı/eksik/yanlış uygulamaların sıfırlanması hayatın doğal akışı gereği mümkün değil. Ama minimize etmek mümkün.

Bunun için;

- “Ülkemizde uygulama yasalardan önce gelir” anlayışı terk edilmeli ve bu anlayışı besleyen zemin temizlenmeli

- Çoğunluğun yaptığının doğru olduğu inancı terk edilmeli

- Mesleki ve toplumsal etik kuralları tüm bireyler tarafından benimsenmeli/ içselleştirilmeli

- Asıl ve ikincil Mevzuat düzenlemeleri taraflarla görüşülerek soru işaretlerini giderecek açıklıkta yazılmalı

- Çok yönlü denetimin (vergi denetimi, bağımsız denetim vb.) yoğunluğu ve yaygınlığı artırılmalı

- Mesleği layıkıyla yapabilmenin koşullarını sağlayacak ücretlendirme sistemi olmalı

Daha birçok neden sayılabilir. Ama makalenin amacı yapılan hataların nedenlerin irdelenmesi olmadığı için bu kadarı yeterli. Makalemde, dönem sonu işlemlerinin yaklaştığı bu süreçte kur değerlemeleri/farkları için doğru kabul edilen/sanılan uygulama yanlışlarına dair bir iki hatırlatma yapacağım. Sonrasında da İhraç kayıtlı teslimlerde imalatçı aleyhine oluşan kur farkları sorununun hala çözülemeyen yanlarına ilişkin bir not düşerek yazımı sonlandıracağım.

Dövize endeksli işlemlerde kur farkı ve KDV hesaplanmasına ilişkin son durum

18.01.2019 tarihinde Resmi Gazetede yayımlanan 7161 Sayılı Kanunun 18. Maddesi ile “3065 sayılı Kanunun 24 üncü maddesinin birinci fıkrasının (c) bendine “fiyat farkı,” ibaresinden sonra gelmek üzere “kur farkı,” ibaresi eklenmiştir.” Şeklinde düzenleme yapılması sonucu kur farkı üzerinden KDV hesaplanıp hesaplanmayacağı tartışması bitmiştir. Bu düzenleme sonrası Katma Değer Vergisi Genel Uygulama Tebliğinde Değişiklik yapılmasına dair 25 nolu Tebliğ ile yeniden düzenlenen;

KDV Genel Uygulama Tebliğinin III/A-5.3 Kur Farkları başlıklı madde hükmü aşağıdadır.

“Bedelin döviz cinsinden veya dövize endekslenerek ifade edildiği işlemlerde, bedelin kısmen veya tamamen vergiyi doğuran olayın vuku bulduğu tarihten sonra ödenmesi halinde, satıcı lehine ortaya çıkan kur farkları KDV matrahına dahildir. Buna göre, matraha dahil olacak kur farklarının hesabında, mal ve hizmet bedeline isabet eden kur farkları dikkate alınır, hesaplanan KDV’ye ilişkin ortaya çıkan kur farkları matraha dahil edilmez.

Örnek: (A) Ltd. Şti., (B) A.Ş.’ye mal tesliminde bulunmuş, bu teslime ilişkin 1.000 Dolar üzerinden 180 Dolar KDV hesaplamıştır. Teslim tarihinde döviz kuru 4 TL iken 6 ay sonra yapılan ödeme sırasında döviz kuru 4,40 TL olmuştur.

Buna göre, teslime konu malın bedeli 1.000 Dolar üzerinden ortaya çıkan kur farkı 400 TL [(4,40-4)x1.000] olup, bu fark üzerinden 72 TL KDV hesaplanacaktır. (A) Ltd. Şti. tarafından, (B) A.Ş.’ye düzenlenecek kur farkı faturasında; matrah 400 TL, hesaplanan KDV ise 72 TL olacaktır.**

Buna göre, teslim veya hizmetin yapıldığı tarih ile bedelin tahsil edildiği tarih arasında ortaya çıkan lehte kur farkı için satıcı tarafından fatura düzenlenmek ve faturada gösterilen kur farkına, teslim veya hizmetin yapıldığı tarihte bu işlemler için geçerli olan oran uygulanmak suretiyle KDV hesaplanır.

Bedelin tahsil edildiği tarihte alıcı lehine kur farkı oluşması halinde, kur farkı tutarı üzerinden alıcı tarafından satıcıya bir fatura düzenlenerek, teslim ve hizmetin yapıldığı tarihteki oran üzerinden KDV hesaplanması gerekmektedir.

Yılsonlarında ve geçici vergi dönemlerinde, Vergi Usul Kanunu uyarınca yapılan değerlemeler sonucu oluşan kur farkları üzerinden KDV hesaplanmaz.”

Bu kadar mevzuat özeti yeter. Zira her birimiz mevzuat insanlarıyız. Sürekli Mevzuat okuyoruz. Yine başta da belirtiğim gibi “sayısız” makale yazılıyor ve çoğu da mevzuat tekrarı/özeti niteliğinde. Hiç şüphesiz tüm çalışmalar anlamlı ve gerekli. Ama püf noktalarını, ayrıntıları ortaya koyma çabasına dönük makalelerin daha çok gerekli olduğunu düşünenlerdenim. Sözü uzatmadan, kur farkı konusunun ayrıntı diye küçümsenebilecek ama önemli gördüğüm püf noktalarını işaret etmeye geçeyim. Zira yukarıda belirttiğim yasal düzenlemeye rağmen hala farklı uygulamalar yapılmaktadır.

“Şeytan ayrıntıda gizlidir” sözünü herkes bilir. Ama genellikle mevzuatın inceliklerinde yolculuk yapmak yerine çoğunluk/çevresel uygulamalara bakıp işlem tesis edilir. Yapılan uygulamanın savunu ise, “biz yıllardan beri böyle yapıyoruz. Hiç tenkit edilmedik. Herkes böyle yapıyor” şeklinde olur.

Ya mevzuat ne buyuruyor? Yukarıda alıntıladığımız tebliğ maddesinin son paragrafı “Yılsonlarında ve geçici vergi dönemlerinde, Vergi Usul Kanunu uyarınca yapılan değerlemeler sonucu oluşan kur farkları üzerinden KDV hesaplanmaz.” Şeklindedir.

Peki, KDV ne zaman ve hangi matrah üzerinden hesaplanacaktır?

Bu soruya uygulamada iki ayrı cevap verildiğini tanık olmaktayız.

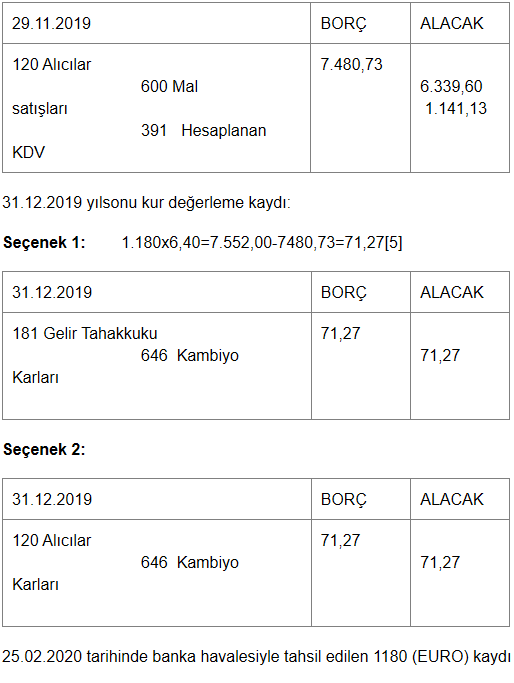

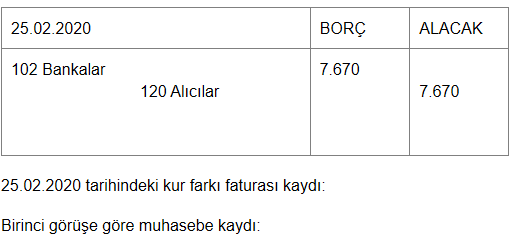

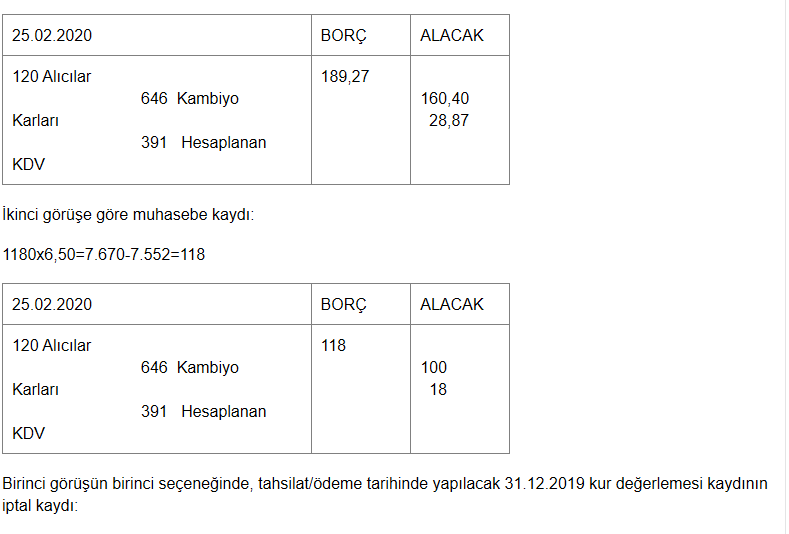

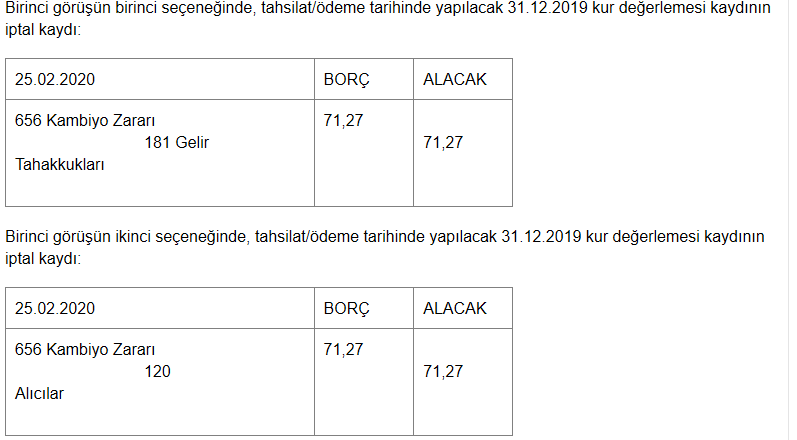

Birinci görüş: Yıl sonunda[1] fatura düzenlenmeden kur değerlemesi yapılması ve ödeme/tahsilat tarihinde, mal/hizmet faturası döviz kuru ile tahsilatın/ödemenin yapıldığı tarihteki döviz kuru arasındaki fark üzerinden kur farkı hesaplayıp kur farkı +KDV olarak fatura düzenlemek.[2]

İkinci görüş: Yıl sonunda fatura düzenlenmeden kur değerlemesi yapılması ve ödeme/tahsilat tarihinde, tahsilatın/ödemenin yapıldığı tarih ile yıl sonu kuru arasındaki fark üzerinden kur farkı hesaplayıp kur farkı +KDV[3] olarak fatura düzenlemek.

Bu iki görüşü örnek üzerinden somutluğa kavuşturalım.

- Y şirketi Z şirketine 29.11.2019 tarihinde 1000 (EURO)+180 (EURO) KDV tutarında mal teslimi yapıp, faturasını düzenliyor. (döviz alış kuru: 6,3396)

- 31.12.2019 döviz kurunun 6,4 olacağını kabul edelim.

- 25.02.2020 tarihinde 1180 (EURO) tahsil edilecektir. Döviz kuru 6,5 olacağını kabul edelim.[4]

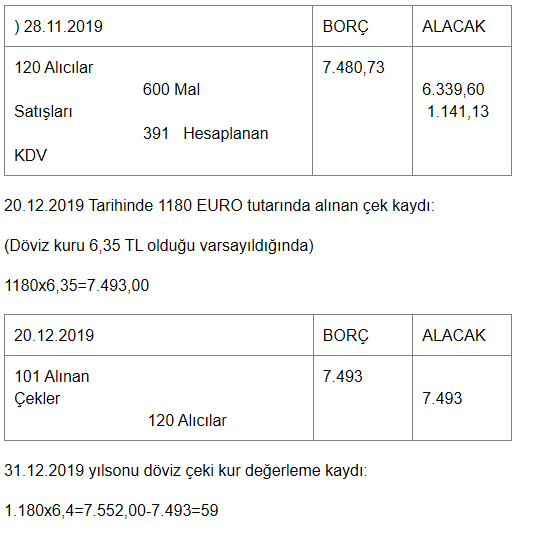

Y firmasının satış kaydı:

(1180×6,3396=7.480,73)

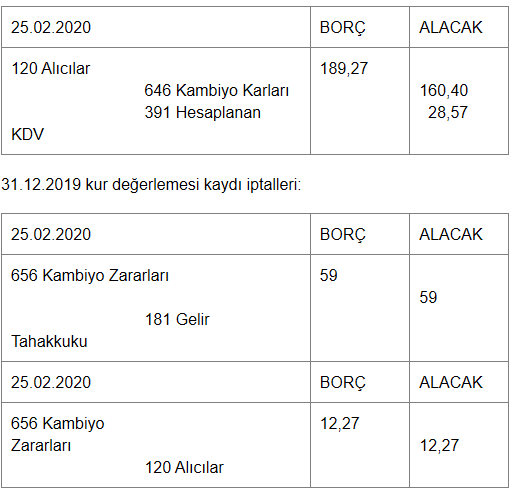

(1180×6,50=7.670)

7.670-7.480,73=189,27

Görüldüğü üzere ikinci görüş doğrultusunda işlem tesis edildiğinde tutarlar farklı olmaktadır. Dolayısıyla ceza riski almamak için bu görüş doğrultusunda yapılan uygulamalara itibar edilmemelidir.

Birinci görüş doğrultusunda tesis edilen işlem mevzuata uygun olup ceza riski yoktur. Yine kur farkı gelirinin/giderinin taraflar hesabına kesin alacak/borç kaydı gelecek dönemde kur farkı faturasına istinaden yapılacağı için dönem sonundaki kur değerleme kaydının gelir/gider tahakkuku (181/381) şeklinde yapılması daha uygun olacaktır. Ayrıca dönem sonu kur değerleme işleminde 120 hesabın fatura kuruna göre TL bakiye tutarı aynı kalacağı için, tahsil tarihindeki hesaplanacak KDV matrahını oluşturacak kur farkı tutarının hesabında hata yapma riski kalmaz. Kur değerlemesi yapılan hesaplar ve tutarları mizanda açıkça görülür ve bu dövize endeksli çok sayıda 120/320 hesabın bulunduğu durumlarda takip ve doğru işlem kolaylığı sağlar.

Gelir/Gider Tahakkuku (181/381) şeklinde yapılan kayıt, VUK 280.madde “Yabancı paralar borsa rayici ile değerlenir. Borsa rayicinin takarrüründe muvazaa olduğu anlaşılırsa bu rayiç yerine alış bedeli esas alınır. Yabancı paranın borsada rayici yoksa, değerlemeye uygulanacak kur Maliye Bakanlığınca tesbit olunur. Bu madde hükmü yabancı para ile olan senetli veya senetsiz alacaklar ve borçlar hakkında da caridir.” Hükmüyle de özü itibariyle uyumludur.

2-DÖVİZE ENDEKSLİ İŞLEMLERDE DÖVİZ ÇEKİ İLE YAPILAN TAHSİLAT/ÖDEMEDE HATALI UYGULAMA

Dövize endeksli mal ve hizmet teslimlerinde döviz çeki ile yapılan ödemelerde kur farkı hesabı ve KDV hesaplamada farklı uygulamalara tanık olmaktayız.

a- Çek, alındığı/verildiğinde çek bordrosu tarihinin döviz kuruyla kaydedilmekte, cari hesaba ise fatura kuruyla kaydedilerek cari hesap kapatılmaktadır. Kur farkı kambiyo karı /zararına kaydedilmektedir. Daha sonra çek tahsili/ödemesinde çek bordrosu tarihi ile tahsil/ödeme tarihi arasındaki kur değişimine göre hesaplanan kur farkı yine kambiyo karı/zararına kaydedilmektedir. Bu yöntemde hiçbir aşamada kur farkı faturası düzenlenmemektedir.

b-Çek bordrosu tarihi ile mal/hizmet fatura tarihi arasındaki kur değişimine göre kur farkı hesaplanmakta ve hesaplanan kur farkı cari hesaba ( 120/320 ) kaydedilmekte, kur farkı tutarında fatura düzenlenerek cari hesap kapatılmakta ve kur farkı tutarı kambiyo karı/zararına kaydedilmektedir. Daha sonra çek tahsili/ödemesinde çek bordrosu tarihi ile tahsil/ödeme tarihi arasındaki kur değişimine göre hesaplanan kur farkı kambiyo karı/zararına kaydedilmekte ve çek hesabı (101) kapatılmaktadır. Bu aşamada kur farkı faturası düzenlenmemektedir.

c-Çek bordrosu tarihi ile mal/hizmet fatura tarihi arasındaki kur değişimine göre kur farkı hesaplanmakta ve hesaplanan kur farkı cari hesaba ( 120/320 ) kaydedilmekte, kur farkı tutarında Fatura düzenlenerek Cari Hesap kapatılmakta ve kur farkı tutarı kambiyo karı/zararına kaydedilmektedir. Yıl sonunda döviz çekinin kur değerlemesi yapılmaktadır. Daha sonra çek tahsili/ödemesinde dönem sonu kur değerleme kuru ile tahsil/ödeme tarihi kuru arasındaki değişimine göre hesaplanan kur farkı üzerinden KDV hesaplanarak fatura düzenlenmekte ve kur farkı kambiyo karı/zararına kaydedilmektedir. Bu uygulamada çek bordrosu tarihi ile dönem sonu arasındaki kur değişimi üzerinde oluşan kur farkı için KDV hesaplanmamaktadır.

Bu uygulamayı örnek üzerinden açıklayalım:

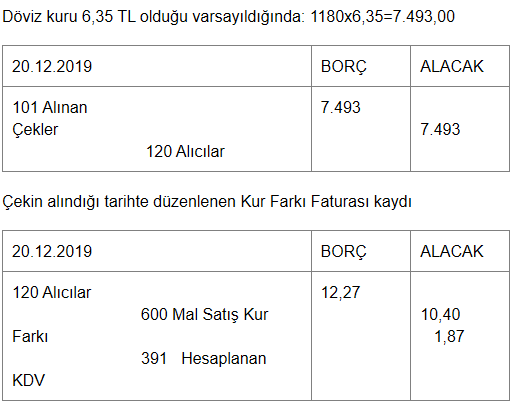

Yukarıdaki örnekteki tutar ve tarihleri aynen alıyorum. 25.02.2020 vadeli döviz çekinin 20.12.2019 tarihinde alındığı kabulü üzerinden kayıtlarımızı yapalım.

(Y) firmasının satış kaydı:

(1180×6,3396=7.480,73)

Bu uygulamayı örnek üzerinden açıklayalım:

Yukarıdaki örnekteki tutar ve tarihleri aynen alıyorum. 25.02.2020 vadeli döviz çekinin 20.12.2019 tarihinde alındığı kabulü üzerinden kayıtlarımızı yapalım.

(Y) firmasının satış kaydı:

(1180×6,3396=7.480,73)

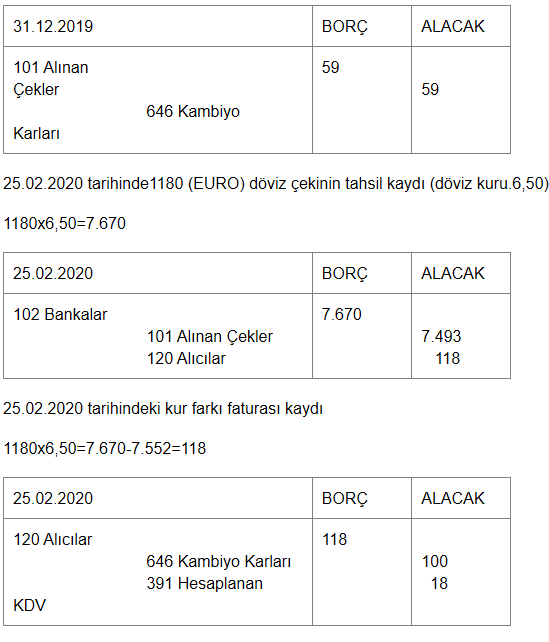

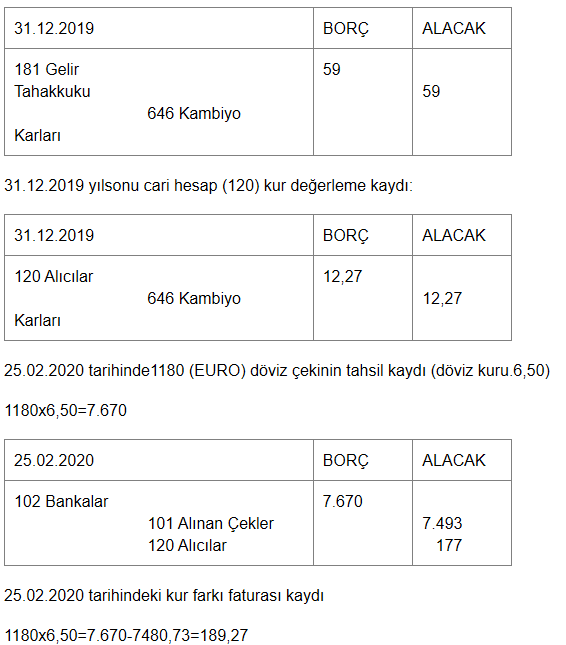

31.12.2019 yılsonu döviz çeki kur değerleme kaydı:

1.180×6,4=7.552,00-7.493=59

d- Çek alındığı/verildiği tarih itibariyle kur farkı hesaplanmamaktadır. Geçici vergi dönemlerinde ve yılsonunda döviz çeki kur değerlemesine tabi tutularak ilgili hesaplara kur değerlemesi kaydı yapılmaktadır. Çekin bankadan tahsil edildiği/ödendiği ya da ciro edildiği tarihte mal/hizmet faturası tarihi ile tahsil ödeme/ciro tarihi arasındaki döviz kuru değişimine göre hesaplanan kur farkı cari hesaba kaydedilerek kur farkı faturası düzenlenmekte ve fatura kaydı ile cari hesap ve çek hesabı kapatılmaktadır. Ayrıca bu aşamada daha önce yapılmış kur değerleme tahakkukları için ters kayıt/düzeltme kaydı yapılmaktadır.

(d) şıkkındaki mevzuata uygun işlemi aşağıda örnek üzerinde açıklayalım.

(Y) firmasının satış kaydı: (1180×6,3396=7.480,73)

Sonuç olarak, (a) ve b) şıklarındaki uygulama tümüyle hatalıdır. Bu nedenle örnek muhasebe kaydı yapmaya gerek duymadım. (c) şıkkındaki uygulama çek alımında kur farkı faturası düzenlenmesi ve yılsonu kur değerlemesinin tahsilde düzenlenen kur farkı faturası matrahında dikkate alınmamasından dolayı kur farkı ve hesaplanan KDV yönüyle farklı tutarların oluşmasına neden olmakta ve mevzuata uymamaktadır. Mevzuatla uyumlu uygulama (d) şıkkındaki uygulamadır.

DÖVİZ ÇEKİ VADE TARİHİ OLAN 25.02.2020 TARİHİNDEN ÖNCE CİRO EDİLDİĞİNDE KUR FARKI HESAPLANARAK KDV’Lİ FATURA DÜZENLENMELİ MİDİR?

KDV Genel Uygulama Tebliği, teslim veya hizmetin yapıldığı tarih ile bedelin tahsil edildiği tarih arasında ortaya çıkan kur farkları için kur farkı faturası düzenleneceğini ve KDV hesaplanacağını hükmetmektedir. Çekin verilmesi/alınmasının tahsil/ödeme hükmünde olmadığı açıktır. Dolayısıyla döviz çeki alındığı/verildiği tarih itibariyle kur farkı faturası düzenlenmesi ve KDV hesaplanması söz konusu olmayacaktır.

Peki çekin ciro edilmesi tahsil/ödeme hükmünde midir? Yasa ve Tebliğlerde buna ilişkin açık bir hüküm yoktur. Konu Gelir İdaresinin özelgelerinde açıklanmaktadır. 4.07.2013 tarih ve 39044742-KDV.24-979 sayılı İstanbul Vergi Dairesi Başkanlığı Özelgesinde “Öte yandan firmanız adına keşide edilen çekin firmanızca ciro edilmesi tahsil hükmünde olduğundan ciro edilen tarih ödeme tarihi olarak dikkate alınacak ve vergiyi doğuran olayın meydana geldiği tarih ile ödeme tarihi (ciro edilme tarihi) arasında ortaya çıkan kur farkı üzerinden, lehine kur farkı ortaya çıkan mükellef tarafından düzenlenecek faturada KDV hesaplanacaktır.” denilerek ciro işleminin tahsil/ödeme hükmünde olduğu belirtilmektedir. Dolayısıyla mevcut durumda ciro tarihi itibariyle kur farkı ve KDV hesaplanarak kur farkı faturası düzenlenmesi en uygun çözümdür.Burada çekin ciro edilmesinin tahsil/ödeme hükmünde olmadığı zira yasa ve tebliğlerde olmayan bir durumun özelge ile düzenlenmesinin kabul edilemeyeceği savunusu yapılabilir. Bu yaklaşım tartışmaya değerdir. Ancak çekin, çeki keşide edenin mal ve hizmet teslimi yapmadığı üçüncü kişilere ciro edildiğini göz önüne aldığımızda uygun çözümün özelgede işaret edilen çözüm olduğu görülmektedir.[6]

Ayrıca Tek Düzen Hesap Planındaki 101 hesabın açıklaması aşağıdaki gibidir.

“101 – ALINAN ÇEKLER

Bu hesap, gerçek ve tüzel kişiler tarafından işletmeye verilmiş olup, henüz tahsil için bankaya verilmemiş veya ciro edilmemişolan çeklerin izlenmesini sağlar.

İşleyişi:

Alınan çeklerin yazılı değerleri ile borç, bankadan tahsil veya ciro edildiğinde alacak kaydedilir.”

Bu açıklamaya göre de, çek ciro edildiğinde 101 hesap kapatılmakta ve “tahsil veya ciro edildiğinde” ifadesinden ciro işleminin de tahsil hükmünde görüldüğü anlaşılmaktadır.

3-İHRAÇ KAYITLI SATIŞLARDAKİ İMALATÇI ALEYHİNE KUR FARKINA İLİŞKİN FARKLI BİRİMLERDEKİ FARKLI İŞLEM SORUNU

Bu platformda”[7] yayımlanan makalemde konuyu irdelemiş ve KDV Genel Uygulama Tebliğinde, 25’nolu KDV tebliği ile “Ancak, iade talep dilekçesinin verildiği tarihten sonra imalatçı aleyhine ortaya çıkan kur farklarına ilişkin olarak iade hesabında herhangi bir düzeltme yapılmaz” şeklinde değişiklik yapıldığından hareketle KDV iade dilekçesinin verilmesi sonrası tarihlerde imalatçı aleyhine oluşacak kur farkları için KDV iade alacağında düzeltme yapılmayacağını belirtmiştim.

Yine Tebliğ ile yapılan düzenleme gereği, iade alınamayan KDV tutarının KDV beyannamesinin “İndirimler” kulakçığının “İndirimler” tablosunda 107 kod numaralı satır aracılığıyla indirim konusu yapılacağını ifade etmiştim. Ve sorunun çözüldüğünü paylaşmıştım.

Ancak uygulamada gördüm ki, sorun çözülmemiş. Vergi Dairelerinin farklı uygulamaları sürüyor.

Şöyle ki;

a-Kısmi iade talep dilekçesinin verilmesinin, bu dilekçe sonrası imalatçı aleyhine oluşan kur farkları nedeniyle KDV iade hesabında düzeltme yapılmayacağı sonucunu doğurmayacağı yorumu yapılmaktadır. Ancak ilgili dönemin tüm KDV iadesi alacağının sıfırlandığı son iade talep dilekçesinin verildiği tarihten sonra imalatçı aleyhine ortaya çıkan kur farklarına ilişkin olarak iade hesabında herhangi bir düzeltme yapılmayacağı şeklinde yorumla işlem tesis edilmektedir.

Bu uygulamanın tebliğdeki değişikliğe ve değişikliğin amacına uygun olmadığı görüşündeyim.

Niçin uygun olmadığını bir örnekle açıklarsak:

A şirketinin, Ekim/2019 döneminde ihraç kayıtlı satışlardan dolayı 14.000 TL KDV iade alacağı doğmuş ve şirket 26.11.2019 tarihinde iade talep dilekçesiyle kısmi iade talebinde bulunmuştur. İade talebinde bulunduğu tutar 13.900 TL. dir. Mal bedelinin tamamı Aralık/2019 ayı içinde tahsil edilmiş olup 6000 TL imalatçı aleyhine kur farkı oluşmuştur. Alıcı KDV hesaplamadan 6000 TL tutarında kur farkı faturası düzenlemiştir. Bu durumda bazı Vergi Dairelerinin yorumuna göre KDV iade alacağından (6000×0.18=1080) 1080 TL düşülmelidir. Ama 1080 TL KDV iade alacağı yoktur. 100 TL (14.000-13.900) KDV iadesi alacağı vardır. İşte bu tür durumları önlemek için Tebliğde değişiklik yapılmıştır. Dolayısıyla ilk iade talep dilekçesi verildikten sonraki tarihlerde imalatçı aleyhin oluşan kur farkları için KDV iade tutarında düzeltme yapılmamalıdır.

b- Bilindiği gibi bu düzenleme 2017 yılı şubat ayı döneminden itibaren yürürlüktedir. Dolayısıyla 25’nolu KDV tebliğiyle yapılan değişikliğe kadar imalatçı aleyhine kur farkından dolayı oluşan KDV tutarları iade alınacak KDV hesabında bekletilmekteydi. Değişiklikle bu tutarlar 107 kod numaralı satır aracılığıyla KDV beyannamelerinde indirim konusu yapıldı. Ancak bu konuda da farklı uygulamalar yapılmakta ve Vergi Dairelerinde bazı servisler 2017 yılı için indirimi kabul etmemektedir. Gerekçe olarak 3065 sayılı KDV kanunun 29/3 maddesindeki “İndirim hakkı vergiyi doğuran olayın vuku bulduğu takvim yılını takip eden takvim yılı aşılmamak şartıyla, ilgili vesikaların kanuni defterlere kaydedildiği vergilendirme döneminde kullanılabilir” hükmü gösterilmektedir.

Bu yorumun da hatalı olduğu görüşündeyim. Zira konumuzda kayda alınmayan bir faturadan söz edilemez. Yine iade alınamayan KDV tutarının 2017 yılında indirim konusu yapılabilmesi mevzuat gereği mümkün değildir. İhraç kayıtlı fatura 2017 yılında kayda alınmış, hesaplanan KDV beyan edilmiş ve Tecil edilemeyen KDV tutarının İade alınacak KDV hesabına kaydı yapılmıştır. Yani tüm kayıtlar zamanında mevzuata uygun olarak yapılmıştır. Ancak mevcut mevzuat izin vermediği için KDV iade alacağı hesabında bekletilen tutar indirim konusu yapılamamıştır. Ta ki 25’nolu Tebliğin 2019 yılında yayımlanması ardından Vergi Dairelerine gönderilen Tamim ile indirim konusu yapmak mümkün hale gelmiştir. Dolayısıyla bu özel durumun 29.maddedeki hükümle herhangi bir ilgisi yoktur ve 2017 Şubat ayından bu güne iade alınamayan KDV tutarları indirim konusu yapılmalıdır. Ve bu indirim güncel KDV beyannamesinde yapılmalıdır. Çünkü KDV beyannamelerinde yapılan sürüm değişikleri nedeniyle, geçmiş dönem beyannamelerinin düzeltilmesi yoluyla indirim yapmak mümkün değildir. Bazı vergi Daireleri bu indirimi kabul ederken bazı Dairelerin ya da servislerin kabul etmemesi sorunun çözüme kavuşmadığını göstermektedir.

Son söz:

Görüşlerimi ilgili mevzuat yorumlarım doğrultusunda paylaştım. Mutlak doğruyu ifade ettiğim iddiasında bulunamam ve böylesi mutlak doğru iddialarının hiç kimse için geçerli olmayacağı anlayışına sahibim. Bu ve farklı platformlarda farklı mevzuat yorumları ve değerlendirmelerinin de mevcut olduğunu belirterek, en doğru olana görüş alışverişleriyle ulaşabileceğimize inanıyorum.

[1] Yıl sonu Kur değerleme işlemlerinin Geçici vergi dönemlerinde de yapılacağı bilinmektedir.

[2] Gerek dönem sonlarında gerekse nihai tahsilat/ödemelerde kur farkı hesaplamayan yada hesaplayıp da fatura düzenlemeyen, dolayısıyla KDV hesaplamayan uygulamalar az da olsa hala vardır. Ama burada bu tür uygulamalara hiç değinmeyeceğim.

[3] Makalede KDV dahil tutarların dövize endeksli olduğu kabulüyle Matrah ve KDV hesaplanmıştır.

[4] Örneğimizde sadece Satıcı (Y) firma kayıtları yapılacaktır. Alıcı firma kayıtlarının da aynı paralelde olacağı bilinmelidir.

[5] Cari Dönem satışları için aynı cari dönemde fatura edilen kur farklarının 646/656 hesaba değil, 600-601/612 hesaplara kayıt edilmesi gerekir.

[6] Ciro edilen çekin ödenmediği, iade edildiği durumlarda sorun yaşanabileceği ve düzeltme işlemlerinin gerekeceği açıktır. Buna rağmen gerek TDHP’de gerekse yasa ve tebliğlerde yeni bir düzenleme yapılmadığı sürece önerdiğim uygulamanın en uygun olduğunu kanısındayım.

Kaynak: Muhsin Dalfidan Serbest Muhasebeci Mali Müşavir http://www.muhasebetr.com/yazarlarimiz/muhsindalfidan/006/