Meslek mensuplarının sermayesini, bilgi birikimi ve aldığı her iş için yüklendiği sorumluluğun oluşturduğuna ve meslek mensuplarının vergi incelemelerinde karşılaşılan disiplin sorumluluklarına ilişkin hukuki düzenlemelere ilk yazımızda değinmiştik. Bu yazımızda meslek mensuplarının mali sorumluluklarına değinip irdelemeye çalışacağız.

213 sayılı Vergi Usul Kanunu’nun mükerrer 227. Maddesinde; mükelleflere ait beyannameyi imzalayan veya tasdik raporu düzenleyen meslek mensuplarının, imzaladıkları beyannamelerde veya düzenledikleri tasdik raporlarında yer alan bilgilerin defter kayıtlarına ve bu kayıtların dayanağını teşkil eden belgelere uygun olmamasından dolayı ortaya çıkan vergi ziyaına bağlı olarak salınacak vergi, ceza, gecikme faizlerinden mükellefle birlikte müştereken ve müteselsilen sorumlu oldukları hükme bağlanmıştır.

Kanunun verdiği yetkiye dayanarak Maliye Bakanlığı’nca çıkarılan 4 Sıra No’lu Vergi Beyannamelerinin Serbest Muhasebeci Ve Serbest Muhasebeci Mali Müşavirlerce İmzalanması Hakkında Genel Tebliğ’in; “IV- Beyannameleri İmzalayacak Meslek Mensupları Ve Sorumlulukları” başlıklı bölümünde aşağıdaki hususlar yer almaktadır.

“Meslek mensupları, mükellef tarafından kendilerine ibraz edilen belgelerin, Muhasebe Sistemi Uygulama Genel Tebliğleri ile genel muhasebe kurallarına uygun ve doğru olarak yasal süresi içinde, kanuni defterlere kaydedilmesinden ve mali tablolara aktarılmasından sorumludurlar. Meslek mensupları, bilerek kullandıkları veya harici araştırmayı gerektirmeden sahte veya muhteviyatı itibariyle yanıltıcı olduğu anlaşılabilen belgelerden de sorumlu olacaklardır. Miktar veya tutar itibariyle işletmenin faaliyet konusu veya iş hacmiyle mütenasip olmayan belgeler ile ticari örf ve teamüle uygun olmayan belgeler, meslek mensuplarının sorumluluğu kapsamındadır.

Sorumluluğun tespitinde, yukarıda belirtilen sorumlulukla bağlantılı olarak ortaya çıkan vergi ziyaının varlığı yeterli olacaktır. Örneğin, sehven dahi olsa yevmiye defterinde yer alan bir toplamı yanlış aktararak veya bir yevmiye işlemini yanlış hesaba kaydederek vergi ziyaına sebebiyet veren meslek mensubu ziyaa uğratılan bu vergi, ceza ve gecikme faizlerinden mükellefle birlikte müştereken ve müteselsilen sorumlu olacaktır.

Meslek mensupları, beyannamelerini imzaladıkları mükelleflerce ibraz edilen belgelerde yer alan bilgilerin kanuni defterlere ve defterlerdeki bilgilerin mali tablolara uygunluğunun yanı sıra, beyannamelere eklenen temel mali tablolarda yer alan ve Muhasebe Sistemi Uygulama Genel Tebliğlerine göre belirlenen Dönem Kâr/Zararı’nın doğruluğundan da sorumludurlar.

Meslek mensuplarının sorumlulukları kapsamına giren yukarıda belirtilen işlemlerden dolayı bir vergi ziyaı ortaya çıktığı takdirde, beyannameyi imzalayan meslek mensubu, ziyaa uğratılan vergi, ceza ve gecikme faizlerinden mükellefle birlikte müştereken ve müteselsilen sorumlu olacaktır.”

3568 Sayılı Meslek Yasası 12. maddesine göre; YMM’lerin mükelleflerin mali tablolarını ve beyannamelerini mevzuat hükümleri, muhasebe prensipleri ile muhasebe standartlarına uygunluğunu ve hesapların denetim standartlarına göre incelendiğini tasdik edecekleri, tasdik edilen bu mali tablo ve beyannamelerin kamu idaresinin yetkili memurlarınca tasdikin kapsamı ölçüsünde incelenmiş bir belge olarak kabul edileceği ve YMM’lerin yaptıkları tasdikin doğruluğundan sorumlu oldukları, doğru olmaması halinde, tasdikin kapsamı ile sınırlı olmak üzere, ziyaa uğratılan vergilerden ve kesilecek cezalardan mükellefle birlikte müştereken ve müteselsilen sorumlu olurlar.

Vergi Müfettişleri, yaptıkları vergi incelemeleri sırasında, ilgili mevzuat hükümlerine göre vergi beyannamesini imzalayan serbest muhasebeci mali müşavirler veya tasdik raporunu düzenleyen yeminli mali müşavirlerin, imzaladıkları beyannamelerde veya düzenledikleri tasdik raporlarında yer alan bilgilerin 3568 Sayılı Meslek Kanunun 12 nci maddesinde yer alan tasdikten kaynaklanan sorumluluk hükümleri ile 213 sayılı Vergi Usul Kanununun mükerrer 227 nci maddesi de dikkate alınarak, defter kayıtlarına ve bu kayıtların dayanağını teşkil eden belgelere uygun olmaması durumunda, incelemede tespit edilen hususlar ile meslek mensubunun davranışı arasındaki illiyet bağını delilleri ile birlikte açık bir şekilde belirler. Vergi Müfettişleri bu durumda, ortaya çıkan vergi ziyaına bağlı olarak salınacak vergi, kesilecek ceza ve hesaplanacak gecikme faizlerinden meslek mensuplarının mükellefle birlikte müştereken ve müteselsilen sorumlu tutulmaları gerektiği hususunu içeren ayrı bir Görüş ve Öneri Raporu düzenlerler.

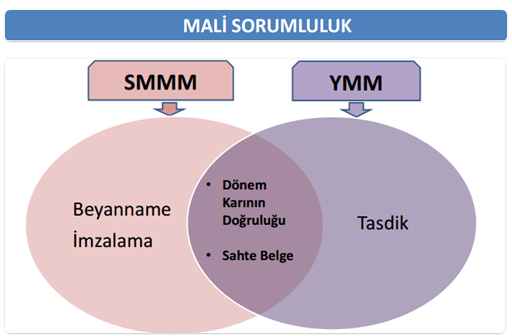

Meslek mensuplarının sorumluluklarını düzenleyen hükümlere bakıldığında yapılacak işin kapsamı bakımından iki tip sorumluluk öngörülmüş olup, bunlar;

1. Uygunluk Denetiminden Sorumluluk

2. Doğruluk Denetiminden Sorumluluk

Meslek mensupları, mükellef tarafından kendilerine ibraz edilen belgelerin, MSUGT ile genel muhasebe kurallarına uygun ve doğru olarak yasal süresi içinde, kanuni defterlere kaydedilmesinden ve mali tablolara aktarılmasından sorumludurlar.

Meslek mensupları, bilerek kullandıkları veya harici araştırmayı gerektirmeden SMYB olduğu anlaşılabilen belgelerden de sorumlu olacaklardır. Miktar veya tutar itibariyle işletmenin faaliyet konusu veya iş hacmiyle mütenasip olmayan belgeler ile ticari örf ve teamüle uygun olmayan belgeler, meslek mensuplarının sorumluluğu kapsamındadır. Böyle bir belgenin varlığı halinde, meslek mensupları, bunun doğruluğunun tespitini mükelleften isteyebilirler. Mükellefin bir tespitte bulunmaması veya bu konuda meslek mensubunun ikna olmaması halinde, keyfiyet, meslek mensubunca beyanname verme süresi sonuna kadar ilgili vergi dairesine yazılı olarak bildirilecektir. Bu bildirimle birlikte meslek mensubunun söz konusu belgelere ait sorumluluğu ortadan kalkacaktır.

Meslek mensupları, beyannamelerini imzaladıkları mükelleflerce ibraz edilen belgelerde yer alan bilgilerin kanuni defterlere ve defterlerdeki bilgilerin mali tablolara uygunluğunun yanı sıra, beyannamelere eklenen temel mali tablolarda yer alan ve Muhasebe Sistemi Uygulama Genel Tebliğlerine göre belirlenen Dönem Sonucunun doğruluğundan da sorumludurlar.

Örnek 1:

KONU: Eskişehir 1. Vergi Mahkemesinin 29/11/2012 günlü ve E:2012/429, K:2012/663 sayılı kararıyla; şirket beyannamelerini imzalayan muhasebecilerin sorumluluğunun, imzaladıkları beyannamelerde yer alan bilgilerin defter kayıtlarına ve bu kayıtların dayanağını teşkil eden belgelere uygun olmamasından doğan, bir başka ifadeyle defter kayıt ve belgeleri ile beyannamelerin birbiriyle tutarsız olmasından kaynaklanan bir sorumluluk olduğu, dava konusu ödeme emirleri içeriği kamu alacaklarının, beyannamelerde yer alan bilgilerin defter kayıtlarına ve bu kayıtların dayanağını oluşturan belgelere uygun olmamasından kaynaklanmayıp, şirketin düzenlediği faturaların sahte ve muhteviyatı itibariyle yanıltıcı belge olduğu varsayımına dayandığının anlaşıldığı, karşıt inceleme yapma yetkisi bulunmayan serbest muhasebeci olan davacının 213 sayılı Vergi Usul Kanunu’nun mükerrer 227.maddesi uyarınca sorumluluğundan söz edilemeyeceği, davacı adına düzenlenen dava konusu ödeme emirlerinde hukuka uyarlık bulunmadığı gerekçesiyle dava konusu ödeme emirlerinin iptaline karar verilmiştir.

SONUÇ: T.C. Danıştay Başkanlığı – 4. Daire; temyiz isteminin reddine ve kararın onanmasına, 14/06/2016 gününde oyçokluğuyla karar verildi.

Örnek 2:

KONU: Antalya 2. Vergi Mahkemesinin 28.2.2013 gün ve E:2012/714, K:2013/194 sayılı kararıyla; 213 sayılı Vergi Usul Kanununun mükerrer 227’nci maddesine göre meslek mensuplarının sorumluluklarının imzaladıkları beyannamede yer alan bilgilerin defter kayıtlarına ve bu kayıtların dayanağını oluşturan belgelere uygun olmaması nedeniyle doğduğu, serbest muhasebeci mali müşavirlerin imzaladıkları beyannamede yer alan bilgilerin defter kayıtlarına ve bu kayıtların dayanağını oluşturan belgelere uygunluğunu tespit edebilmeleri için mükellefler tarafından kendilerine ibraz edilen belgelerin, muhasebe kurallarına uygun olarak, kanuni defterlere kaydedilmesinden ve mali tablolara aktarılmasından sorumlu bulunduğu, olayda, davacı tarafından F1 Kuyumculuk Elektrik Ticaret Limited Şirketinin 2008 yılına ilişkin katma değer vergisi beyannamelerinin, yasal defterlere herhangi bir kayıt yapılmadan, beyannamede yer alan bilgilerin defter kayıtlarına uygun olup olmadığı araştırılmaksızın verildiği, daha açık bir ifade ile defterlerde hiçbir kaydın olmamasına karşın beyannamenin verilmiş olması karşısında, 2007 ve 2008 yıllarında yasal defterler davacıya getirilmemesine rağmen davacı tarafından anılan mükellef ile olan muhasebecilik sözleşmesinin sona erdirilmemesi, katma değer vergisi beyannamelerinin verilmeye devam edilmesi ve idareye herhangi bir bildirimde bulunulmaması nedeniyle davacının bahsi geçen mükellef adına sahte fatura ticareti sonucunda elde edilen komisyon geliri dolayısıyla yapılan cezalı tarhiyata ilişkin vergi borçlarından müşterek ve müteselsilen sorumlu olduğu sonucuna ulaşıldığından, dava konusu ödeme emirlerinde hukuka aykırılık bulunmadığı gerekçesiyle dava reddedilmiştir. SONUÇ: T.C. Danıştay Başkanlığı – 3. Daire Temyiz isteminin kabulüne, Antalya 2. Vergi Mahkemesinin 28.2.2013 gün ve E:2012/714, K:2013/194 sayılı kararının bozulmasına, yargılama giderlerinin yeniden verilecek kararda karşılanması gerektiğine, kararın tebliğ tarihini izleyen 15 gün içinde Danıştay nezdinde kararın düzeltilmesi yolu açık olmak üzere, oybirliğiyle karar verildi.

Mali Sorumluluk Doğması İçin Gerekli Şartlar

1.Beyannamelerin mali sorumluluğuna gidilecek meslek mensubu tarafından imzalanmış olması

2.Beyannamelerde yer alan bilgilerin defter kayıtlarına ve bu kayıtların dayanağını teşkil eden belgelere uygun olmaması, harici araştırmayı gerektirmeden sahte veya muhteviyatı itibariyle yanıltıcı olduğu anlaşılabilen belgeler kullanılması, temel mali tablolarda yer alan ve muhasebe sistemi uygulama genel tebliğlerine göre belirlenen dönem kâr/zararı’nın doğru olmaması

3. Sorumlulukla bağlantılı olarak ortaya bir vergi zıyaının çıkması

Vergi Müfettişleri, yaptıkları vergi incelemeleri sırasında, Meslek mensubu tarafından hazırlanan beyannamelerde ve/veya tasdik raporlarında yer alan bilgilerin defter kayıtlarına ve ilgili belgelere uygun olmadığını tespit ederse, Tespit edilen bulgular ile meslek mensubu davranışı arasındaki illiyet bağını delilleri ile net bir şekilde ortaya koymak şartı ile Meslek mensubunun mükellefle birlikte müştereken ve müteselsilen sorumlu tutulmaları yönünde Görüş ve Öneri Raporu düzenler.

Vergi Müfettişleri mali sorumluluğu gerektiren hususlarda, meslek mensubunun yazılı savunmasını ister. Savunma isteme yazısının tebliğ tarihinden itibaren otuz gün içinde savunma yapılmaması durumunda ilgili meslek mensubu savunma hakkından vazgeçmiş sayılır.

Mali sorumluluğun söz konusu olabilmesi için, incelemede tespit edilen hususlar ile meslek mensuplarının imzaladığı veya tasdik raporu düzenledikleri konu ve belgelerin gerçeği yansıtmaması ve doğru olmaması arasındaki illiyet bağının delilleri ile birlikte düzenlenen rapor ya da raporlarda açık bir şekilde ortaya konulması gerekmektedir.

Yeminli Mali Müşavirlerin sorumluluğu, tasdik kapsamı ile sınırlıdır. Tasdikin kapsamı dışında Yeminli Mali Müşavirler hiçbir şekilde Kanunun 3568 Sayılı Kanunun12 nci maddesi, Vergi Usul Kanununun mükerrer 227 nci maddesi ve Disiplin Yönetmeliği hükümleri açısından sorumlu tutulamaz.

Vergi Müfettişleri disiplin sorumluluğunu içeren Görüş ve Öneri Raporunu, nezdinde inceleme yapılan mükellef hakkında tanzim edilen vergi inceleme raporları ile eş zamanlı olarak düzenler.

Vergi müfettişleri, vergi inceleme raporlarında yer alan sorumlulukla ilgili illiyet bağı kurdukları hususlara ve mali sorumluluk kapsamında müştereken ve müteselsilen sorumlu tutuldukları vergi, ceza tutarlarına görüş ve öneri raporlarında yer verirler.

Meslek mensuplarının mali sorumluluğuna düzenlenen bu raporların bir örneği meslek mensubunun bir örneği de vergi incelemesi yapılan mükellefin bağlı bulunduğu vergi dairesine gönderilir. Vergi incelemeleri sonucunda bulunan matrah farkı üzerinden, tarh edilen vergi ve buna ilişkin cezalarda uzlaşmaya varılmış olması bu raporların gönderilmesine engel teşkil etmez.

Kaynak: Aydın Duman, Vergi Müfettişi http://www.muhasebetr.com/yazarlarimiz/aydinduman/001/